Die Europäische Zentralbank (EZB) wird in diesem Jahr Staats- und Unternehmensanleihen in einem Umfang von 1,1 Billionen Euro kaufen, um gegen die Auswirkungen der Corona-Krise zu kämpfen. Zum gegenwärtigen Zeitpunkt hält die EZB bereits Anleihen im Wert von fast 3 Billionen Euro. Denn nach dem energischen und auch notwendigen Einschreiten in der Eurokrise 2012 gab es für die Währungshüter nie den passenden Zeitpunkt für einen Weg zurück zur geldpolitischen Normalität. Viele Finanzexperten hatten schon länger befürchtet, dass durch eine erneute Krise, welche das massive Eingreifen der Notenbank notwendig macht, der Handlungsspielraum begrenzt sein wird. Durch das Coronavirus ist nun genau diese Situation eingetreten.

Die Maßnahmen von Notenbanken und Politik beruhigen die Märkte vorerst

Die EZB hat die Geldschleusen seit der Finanzkrise 2008 nie schließen können und dadurch alle gängigen Maßnahmen bereits vor Beginn der Corona-Krise ausgenutzt. Deshalb bleibt der Notenbank jetzt nur ein beherzter Schritt über bisher rote Linien: Das Notfallprogramm mit dem Namen PEPP (Pandemic Emergency Purchase Programme) sieht Anleihekäufe im Volumen von 750 Milliarden Euro vor, die sich nicht mehr wie zuvor nach dem Kapitalschlüssel der Mitgliedstaaten richten müssen. Damit ist die Zentralbank jetzt in der Lage überproportional viele Staatsanleihen eines einzelnen Landes kaufen zu können. Einige Tage später fiel ein weiterer bisheriger Grundsatz: Die Europäische Zentralbank (EZB) kann nun auch Staatsanleihen ohne Investment Grade, so genannte „Schrottanleihen“ kaufen. Dies kommt vor allem angeschlagenen Euroländern wie Italien zugute, deren Kreditwürdigkeit in der aktuellen Krise herabgestuft werden könnte.

Finanzexperten sehen das derzeitige Maßnahmen-Paket der EZB insgesamt positiv: Das erste Maßnahmen-Paket, welches die EZB auf ihrer März-Sitzung schnürte, zeigte kaum eine Wirkung. Dadurch kam es zu keiner Beruhigung der Finanzmärkte. Nur wenige Tage später folgte das umfangreiche Notfallprogramm PEPP und seit dem ist mittlerweile eine deutliche Wirkung zu spüren: Die enorme Volatilität ist zurückgegangen und die Aktienmärkte erholen sich langsam. Der aktuelle Optimismus an den Börsen hat bereits auch eingepreist, dass der Lockdown langsam beendet wird, die Infektionszahlen stabil bleiben und von den Nationalstaaten in der Europäische Union (EU) zügig weitere Konjunkturprogramme umgesetzt werden. Hierbei handelt es sich allerdings um einen vorsichtigen Optimismus, der immer noch deutlich macht: Sollte eine der Annahmen nicht zutreffen und die Infektionszahlen wieder ansteigen, dürften die Börsenturbulenzen schnell zurück sein.

Auch die US-Wirtschaft wird vom Coronavirus lahm gelegt, allerdings reagiert die Fed frühzeitig und entschlossen

Wie schon zur Finanzkrise 2008 reagierte die US-Notenbank Federal Reserve System (Fed) auch dieses Mal deutlich schneller als ihr europäisches Gegenstück: Während die EZB zunächst zögerlich agierte, schaltete die Fed bereits Anfang März in den vollen Krisenmodus um. Innerhalb von zwei Wochen senkte sie ihren Leitzins auf fast Null, vervielfachte ihre Anleihekäufe und legte weitreichende Kreditprogramme auf. Auch Kredite an Bundesstaaten, Kommunen und Unternehmen sollen nun erstmals vergeben werden. Damit hat auch die amerikanische Notenbank eine rote Linie überschritten, welche sie sich zuvor selbst gezogen hatte.

Der Federal Reserve System (Fed) ist es auch zu verdanken, dass durch die schnellen und entschlossenen Maßnahmen die Börsen in den USA sich trotz der massiven wirtschaftlichen Verwerfungen wieder erholen. In den USA ist wirtschaftlich gerade das Worst-Case-Szenario der Krise zu sehen. In dessen Folge brechen die Umsätze zahlreicher Unternehmen ein. Da es kaum einen Arbeitnehmerschutz gibt und Maßnahmen wie das Kurzarbeitergeld nicht zur Verfügung stehen, steigt die Arbeitslosigkeit sprunghaft nach oben. Dass sich die drei großen amerikanischen Indizes dennoch wieder im Aufwind befinden, ist allerdings kein Widerspruch zu dieser Entwicklung, denn an der Börse wird immer die Zukunft gehandelt. Und aktuell ist die Erwartungshaltung für die Börsen so, dass der Höhepunkt der Pandemie hinter uns liegt, dass die Maßnahmen der Fed greifen und dass die Wirtschaft von Seiten der Politik mit weiteren Hilfspaketen gestärkt wird.

Die Covid-19-Krise bietet in Deutschland auch historischen Chancen

Dass auch die deutsche Wirtschaft von den Folgen der Pandemie hart getroffen wird, steht außer Frage. Es wird deshalb in den folgenden Monaten darum gehen, wie lange der Abschwung anhält und wie schnell der Weg aus der Krise gelingen kann. Die Bundesregierung hat schnell reagiert und mit ihrem enormen Rettungsschirm klar signalisiert, dass der Staat die Unternehmen schützen wird. Zudem können durch das Kurzarbeitergeld Fachkräfte in den Unternehmen gehalten werden und so die Produktion nach der Krise schnell wieder hochzufahren. Die Maßnahmen sind extrem sinnvoll und ein wichtiges Signal für die Finanzmärkte. Es wird dadurch schnell klar, dass Deutschland sich die rasche und umfangreiche Krisenhilfe im Gegensatz zu anderen Staaten leisten kann.

Selbst mit einem Unterstützungspaket, das am Ende deutlich oberhalb der 1-Billion-Euro-Grenze liegt, bleibt die Gesamtverschuldung immer noch deutlich unter der vieler anderer Staaten. Auch Experten gehen nicht davon aus, dass die Bonität Deutschlands durch die Corona-Krise in Frage gestellt wird – weder durch die erwartete Rezession noch durch die Neuverschuldung. Es kann von einer raschen Erholung der Wirtschaft ausgegangen werden, sobald der Höhepunkt der Pandemie überschritten ist. Im Hinblick auf die Konjunkturprogramme warnen Experten jedoch vor einem Gießkannenprinzip. Deshalb sollte sich die Politik intensiv Gedanken darüber machen, wie sie die Konjunkturhilfen zukunftsorientiert einsetzen kann. Denn dann bietet uns die Corona-Krise jetzt eine einmalige Chance, den Transformationsprozess zu einer nachhaltigen, digitalisierten und innovativen Gesellschaft zu beschleunigen. Es wäre Schade, wenn wir diese Chance nicht nutzen.

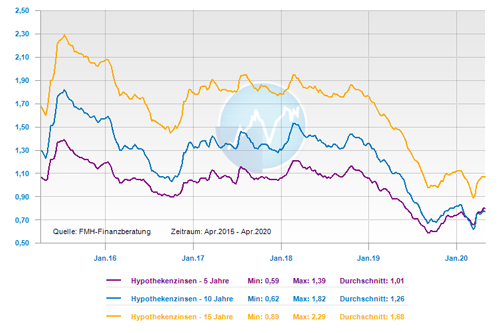

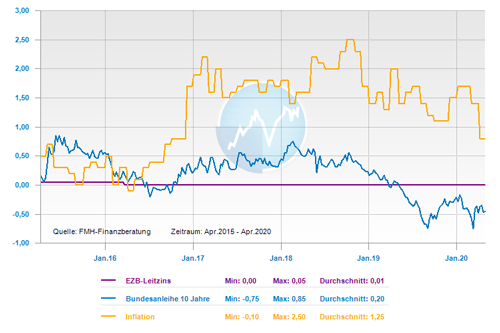

Bundesanleihen sind weniger schwankend und die Bauzinsen steigen leicht

An der Entwicklung der zehnjährigen Bundesanleihe lässt sich auch ablesen, dass sich die Finanzmärkte etwas beruhigt haben. Denn während die Rendite der zehnjährigen Bundesanleihe Anfang März noch auf ein historisches Tief von -0,86 Prozent sank, so schnellte sie nur wenige Tage später auf -0,23 Prozent hoch. Im April pendelte sie sich recht stabil zwischen -0,3 und -0,5 Prozent ein. Der Topzins für eine Baufinanzierung mit zehnjähriger Zinsbindung ist zwar leicht angestiegen, liegt aber dennoch mit aktuell 0,76 Prozent weiterhin niedrig. Die steigenden Zinsen sind aktuell vor allem dadurch bedingt, dass viele Banken ihre Risiko-Marge anpassen und deshalb sind auch mittelfristig leicht steigende Zinsen zu erwarten. Durch die konjunkturellen Probleme in Deutschland und die Neuverschuldung wird die Nachfrage nach Bundesanleihen vermutlich etwas zurückgehen und so zu steigenden Renditen führen. Ein starker Anstieg ist aufgrund der massiven Anleihekäufe der EZB aber sehr unwahrscheinlich, so die Prognose von Fachleuten.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können.

Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: schwankend seitwärts

mittelfristig: schwankend seitwärts

langfristig: schwankend steigend

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Änderungen bei den KfW-Förderprogrammen – Anpassungen der Heizungsförderung bei Einzelmaßnahmen

Gewässerschadenhaftpflicht – ein Muss für Häuser mit Heizöltank

Baukredit: Der BGH erklärt Gebühren bei einer Umschuldung für unzulässig