Die Stimmung an den Finanzmärkten trübt sich weiter ein. Als Ursache dafür kann man das drohende Brexit-Chaos, Zollstreitigkeiten, überschuldete Nationalstaaten und wachsende geopolitische Risiken benennen. Aus Folge daraus kann man sagen, solange die Vielzahl der aktuell ungelösten wirtschaftlichen und politischen Probleme wie ein Damoklesschwert über der Weltwirtschaft schwebt, gibt es für die Konjunktur nur eingeschränktes Aufwärtspotenzial. Auf der letzten EZB-Sitzung haben die Währungshüter zwar mit einer Anpassung des Zinsausblicks auf die anhaltende Wirtschaftsschwäche reagiert, beschlossen wurden allerdings noch keine konkreten Maßnahmen. Mario Draghi äußerte lediglich seine Besorgnis und stellte eine weitere Lockerung der Geldpolitik in Aussicht. Die Europäische Zentralbank (EZB) verschafft sich damit erst einmal Zeit, um die wirtschaftlichen und politischen Entwicklungen zu beobachten.

Die Währungshüter beobachten die Lage und spielen weiter auf Zeit

Falls sich in den kommenden Wochen das konjunkturelle Umfeld jedoch nicht bessert, ist es möglich, dass bereits in der nächsten EZB-Sitzung im September 2019 eine Wiederaufnahme der Anleihekäufe oder sogar eine Senkung des Leitzinses auf unter 0 Prozent beschlossen werden. Es ist auch denkbar, dass eine weitere Verschärfung des Einlagezinses vorgenommen wird. Der Einlagezins wird umgangssprachlich auch „Strafzins“ genannt. In der Folge müssen aktuell die Banken 0,4 Prozent Zinsen für Gelder zahlen, die sie über Nacht bei der Notenbank parken. Sollte der Einlagezins weiter gesenkt werden, könnte gleichzeitig ein Freibetrag beschlossen werden. Da die Strafgebühren bereits jetzt eine enorme Belastung für die Banken darstellen, würde ein Freibetrag dafür sorgen, dass sich die Ertragssituation der Institute nicht weiter verschlechtert.

Theresa Mays Nachfolge beschlossen – Der Brexit-Hardliner Boris Johnson wird britischer Premierminister

Am Dienstag dem 23. Juli 2019 wurde Boris Johnson von fast zwei Drittel der britischen Konservativen zum neuen Parteichef gewählt. Der umstrittene Brexit-Hardliner setzte sich damit gegen den aktuellen Außenminister Jeremy Hunt durch. Boris Johnson ist mit dem Versprechen angetreten, Großbritannien am 31. Oktober aus der EU zu führen – egal ob mit oder ohne Austrittsvertrag. Boris Johnson will aber das bisher mit der Europäischen Union (EU) verhandelte Paket nicht akzeptieren. Wie er in nur drei Monaten einen anderen Kompromiss erzielen will, hat er bisher noch nicht mitgeteilt. Deshalb muss die Gefahr eines No-Deal-Brexits mit Boris Johnson als Premierminister als sehr hoch eingeschätzt werden. Deshalb verheißt dieses Szenario für die Wirtschaft auf beiden Seiten des Ärmelkanals nichts Gutes. Denn ein No-Deal-Brexit würde der ohnehin schon eingetrübten Konjunktur einen weiteren schmerzhaften Dämpfer verpassen.

Jerome Powell deutet auf nächster Fed-Sitzung trotz positiver Wirtschaftsdaten baldige Zinssenkung an

Der Chef der amerikanischen Notenbank Federal Reserve System (Fed), Jerome Powell, hat trotz der zuletzt guten Konjunkturdaten weiterhin eine baldige Leitzinssenkung signalisiert. Als Gründe werden die anhaltenden Unsicherheiten durch die Handelskonflikte und Sorgen um die Weltwirtschaft genannt. Von der Federal Reserve System (Fed) kann man dagegen eine baldige Leitzinssenkung erwarten. Dies kann wahrscheinlich schon in der nächsten Sitzung Ende Juli sein, spätestens jedoch in der Herbst-Sitzung. Auch für die Europäische Zentralbank (EZB) dürfte eine weitere Leitzinssenkung auf unter 0 Prozent die letzte Option sein. Dadurch, dass die Federal Reserve System (Fed) in den letzten Jahren den Leitzins mehrfach erhöht und bereits mit dem Verkauf der erworbenen Anleihen begonnen hat, verfügt sie über deutlich mehr Spielraum als die Europäische Zentralbank (EZB). Die Federal Reserve System (Fed) wird diesen Spielraum kurzfristig nutzen wird, um die konjunkturelle Entwicklung zu unterstützen, zumal auch US-Präsident Donald Trump weithin seinen Unmut gegenüber seiner eigenen Notenbankpolitik aufrecht erhalten wird.

Die deutsche Wirtschaft fängt an zu schwächeln

Neben der allgemeinen Konjunkturschwäche, den Handelskonflikten und den technologischen Herausforderungen der Autoindustrie, wirft auch der bevorstehende Brexit seine Schatten auf die deutsche Wirtschaft. Große Arbeitgeber wie Siemens, die Deutsche Bank oder ThyssenKrupp haben jüngst angekündigt, dass tausende Mitarbeiter abgebaut werden sollen. Die für Deutschland wichtige Autoindustrie muss Absatzrückgänge verzeichnen und in den vergangenen Wochen haben mehrere Unternehmen Gewinnwarnungen herausgegeben. Aktuell sehen die Arbeitsmarktdaten noch sehr positiv aus und es ist insgesamt kein Anstieg der Arbeitslosigkeit zu erkennen. Diese positiven Arbeitsmarktdaten sorgen weiter für steigende Bruttoeinkommen und stützen vorerst die Binnenkonjunktur. Deshalb sollte aktuell nicht mit einem Abschwung zu rechnen sein, sondern es ist eher mit einer Stagnation in den nächsten Monaten zu rechnen.

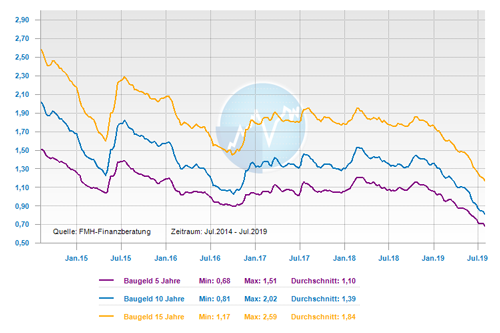

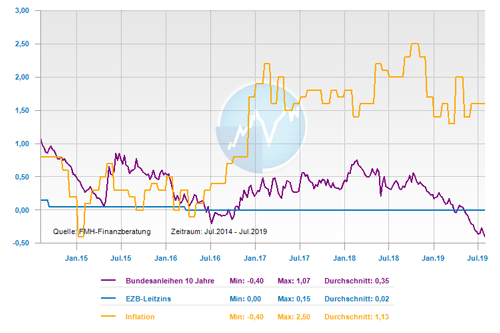

Notenbanken sorgen bei den Bauzinsen für ein neues Rekordtief

An den Finanzmärkten dominieren weiter die Aussagen und Einschätzungen der Notenbanken. Hauptsächlich die amerikanische als auch die europäische Zentralbank bekundeten auf Handelsverwerfungen und niedrige Inflationsraten zu reagieren. Es wurde wieder die Bereitschaft zu Zinssenkungen und auch anderen geldpolitischen Maßnahmen zur Stützung der angeschlagenen Industriekonjunktur auf die Tagesordnung genommen. Die sorgte dafür, dass die Rendite der deutschen zehnjährigen Bundesanleihe im Juli einen erneuten historischen Tiefststand von -0,4 Prozent erreichte. Der Zinssatz für 10-jährige Hypothekendarlehen zog entsprechend nach und bewegt sich ebenfalls auf ein Allzeit-Tief von ca. 0,6 Prozent. Aktuell ist bei den Bauzinsen kein Aufwärtstrend zu erkennen. Eine Änderung des Trends für den Bauzinsen wird es erst wieder geben, wenn Lösungen für die politischen und wirtschaftlichen Probleme absehbar sind. Dazu muss die Wirtschaft wieder deutlich an Fahrt aufnehmen und die Inflation sich der EZB-Zielmarke von 2 Prozent annähern. Kurz- und mittelfristig ist dieses Szenario jedoch eher unwahrscheinlich.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können.

Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: fallend

mittelfristig: schwankend seitwärts

langfristig: schwankend steigend

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Änderungen bei KfW-Programmen Energieeffizient Bauen und Sanieren 151/152, 153 und Altersgerecht Umbauen 159 sowie Baukindergeld 424

Bei der Anschlussfinanzierung wird von vielen Kreditnehmern Geld verschenkt

Kredit- und Konditionenanfragen: Mit schufaneutraler Anfrage die Bonität erhalten