Auch durch die zuletzt starke Medienpräsenz des Themas sind sich inzwischen mehr und mehr Anschlussfinanzierer darüber bewusst, welches Optimierungspotenzial in ihrer Anschlussfinanzierung schlummert. Zwischen diesem Bewusstsein und dem Finden einer passgenauen individuellen Anschlussfinanzierungslösung liegt allerdings oft noch ein weiter Weg und es hält sich beharrlich so manches Missverständnis. Lesen Sie hier, wie Sie je nach persönlicher Situation optimal zur professionellen und effizienten Anschlussfinanzierung kommen.

Die Uhr tickt

Der richtige Zeitrahmen ist bei der Anschlussfinanzierung der entscheidende Erfolgsfaktor: Die verbleibende Dauer der Sollzinsbindung entscheidet darüber, welches Angebot das „richtige“ für einen Anschlussfinanzierer ist. Da man die Konditionen für eine Anschlussfinanzierung bis zu fünfeinhalb Jahre im Voraus festzurren kann, beschränkt sich eine Prüfung eines bestehenden Darlehens keineswegs nur auf kurzfristig auslaufende Darlehen. Deshalb sollte man für Finanzierungen, die in ein bis zwei Jahren auslaufen heute schon für eine Anschlussfinanzierungslösung aktiv werden. Zu diesem Zeitpunkt ist der eigentliche Moment schon nahe genug, man hat aber noch genug Zeit und kann bereits die gesamte Bandbreite möglicher Produkte ausnutzen. In jedem Fall sollte man aber dem spätestens fünf bis drei Monate vor dem Zinsbindungsende ins Haus flatternden Prolongationsangebot der finanzierenden Bank zuvorkommen, welches der Anschlussfinanzierer dann innerhalb von nur zwei Wochen annehmen muss.

Neuer Liebling Forward-Darlehen

Anschlussfinanzierer scheinen einen neuen Trend entdeckt zu haben und viele halten ein Forward-Darlehen für das Zaubermittel schlechthin. Allerdings wissen viele Anschlussfinanzierer oft gar nicht im Detail, was sich hinter dem Ausdruck verbirgt. Häufigster Irrtum: Die Vermischung von „echtem“ und „unechtem“ Forward-Darlehen. Ein echtes Forward-Darlehen ist ein Annuitätendarlehen, bei dem zwar die Zinsbindung erst in der Zukunft beginnt, die Konditionen aber bereits jetzt fixiert werden. Für jeden Monat bis zur Auszahlung des Darlehens wird ein Zinsaufschlag fällig – mit 0,01 bis 0,03 Prozentpunkten, je nach Finanzierungspartner, ist dieser im Moment denkbar niedrig.

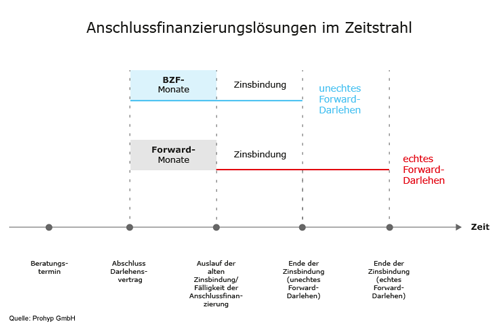

Bei echten Forward-Darlehen liegt der Zinssatz leicht über den aktuellen Konditionen, wobei die Differenz umso größer wird, je länger die Vorlaufzeit ist. Beim unechten Forward-Darlehen beginnt die neue Zinsbindung sofort mit Vertragsabschluss, die Auszahlung erfolgt hingegen erst zum Auslauf der Erstfinanzierung. Die Zeit bis zum Ablösetermin wird mit einer bereitstellungszinsfreien Zeit überbrückt. Wie viele bereitstellungszinsfreie Monate angeboten werden und ob die bereitstellungszinsfreie Zeit gegebenenfalls noch verlängert werden kann, ist von Finanzierungspartner zu Finanzierungspartner verschieden. Beim Angebotsvergleich ist weiter zu berücksichtigen, dass die Zinsbindung bei echten und unechten Forward-Darlehen zu unterschiedlichen Zeitpunkten beginnen. Wer dies außer Acht lässt und nur auf den bloßen Zinssatz achtet, vergleicht die sprichwörtlichen Äpfel mit Birnen. Konkret bedeutet das: Ein unechtes Forward-Darlehen mit einer zehnjährigen Zinsbindung und beispielsweise 12 bereitstellungszinsfreien Monaten lässt sich mit einem echten Forward-Darlehen vergleichen, das 12 Forward-Monate beinhaltet, dabei aber über eine 9-jährige Zinsbindung verfügt.

Optimierungspotenzial erkennen, Bedenken zerstreuen, Entschuldungsturbo anwerfen

Meine Erfahrung zeigt, dass Anschlussfinanzierer die Kosten für einen möglichen Bankwechsel meist zu hoch einschätzen, das Einsparpotenzial einer Zinsersparnis hingegen zu niedrig. Sehr oft können hier aber die bloßen Fakten überzeugen. Wer beispielsweise vor zehn Jahren zu Zinsen von vier bis fünf Prozent eine Finanzierung abgeschlossen hat, verfügt bei der Anschlussfinanzierung jetzt über enorme Optimierungsmöglichkeiten. Und diese erschöpfen sich längst nicht im günstigeren Zinssatz. Durch die Anpassung der Finanzierungsstruktur an eine vielleicht veränderte Lebenssituation, durch einen gestiegenen Objektwert, bereits getilgte Darlehensteile und nicht zuletzt durch die verbesserte Kreditwürdigkeit als Anschlussfinanzierungskunde aus Bankensicht erschließen sich weitere Einsparpotenziale.

Viele Finanzierungspartner bieten zudem immer wieder Aktionen an, in deren Rahmen sie die eventuellen Kosten einer Umschuldung (Notarkosten für die Abtretung oder Kosten für die Umschreibung im Grundbuch) übernehmen. Wichtig für die Anschlussfinanzierung im derzeit noch immer historisch günstigen Zinsumfeld ist, dass die Zinsersparnisse in die Beschleunigung der Entschuldung investiert werden. Bewährtes und gut nachvollziehbares Mittel ist hierfür die Beibehaltung der bisherigen Monatsrate trotz geringerer Zinsbelastung. Generell ist eine Erhöhung des Tilgungssatzes auf mindestens 3 Prozent und die Wahrnehmung von Sondertilgungsoptionen zu empfehlen.

Hierzu kann ich nur meine Forward-Darlehen-Strategie empfehlen. Alle Interessenten mit einer Anschlussfinanzierung in meiner Forward-Darlehen-Strategie, haben im April/Mai diesen Jahres innerhalb weniger Tage die Forward-Darlehen abgeschlossen und sich somit die günstigen Zinsen gesichert.

Nutzen auch Sie die Forward-Darlehen-Strategie und informieren sich hier.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Musterbrief für die vorzeitige Kündigung eines Darlehens

Viele zahlen zu viel Kontogebühren für Ihr Girokonto

Mit Fonds Eigenkapital für Wohneigentum ansparen

Bildnachweis

Quelle: Prohyp GmbH

[…] Die Finanzierung für ein Bauprojekt will gut geplant sein Welche Versicherung zahlt bei Sturmschäden Optimierungspotenzial bei der Anschlussfinanzierung […]