Jetzt, da die Tage wieder länger werden, lohnt ein Frühjahrsputz nicht nur im eigenen Zuhause, sondern auch in Bezug auf eine bestehende Immobilienfinanzierung. Beim Großreinemachen sollte ein prüfender Blick auf die Unterlagen der laufenden Baufinanzierung vorgenommen werden. Mit einem kurzen Check der Finanzierungsbedingungen kann man als Baufinanzierer seine Anschlussfinanzierung gezielt und ohne Zeitdruck auf Optimierungsmöglichkeiten prüfen. Oft kann Geld gespart und die Schuldenfreiheit beschleunigt werden. Auf diese 3 Punkte sollte man achten.

Erstens: Ende Zinsbindung herausfinden, mögliche Umschuldung prüfen

In meinem Beratungsalltag stelle ich immer wieder fest, dass sich der Großteil der Immobilieneigentümer nur ungern mit dem Thema Anschlussfinanzierung beschäftigt. Spätestens zwölf Monate vor Ablauf der Zinsbindung sollte man damit anfangen und sein Sparpotenzial bei einer Anschlussfinanzierung prüfen. Die meisten beginnen erst sich damit zu beschäftigen, wenn von dem bestehenden finanzierenden Institut Post kommt, dass die Zinsbindungsfrist abläuft. Das ist dann aber nur noch ca. 2 Monate vor dem Ablauftermin. Dann ist es jedoch allein aus Bearbeitungszeiten kaum noch möglich, dass finanzierende Institut zu wechseln und alle Sparmöglichkeiten für die Neugestaltung der Anschlussfinanzierung zu auszuschöpfen.

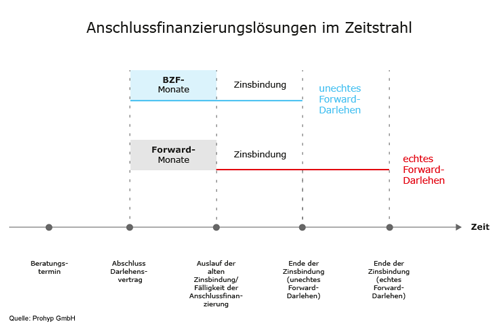

Laufende Baufinanzierungen mit Anschlussterminen in den Jahren 2018, 2019, 2020 oder später sollten auf ein Forward-Darlehen überprüft werden. Nutzen Sie dazu meine Forward-Darlehen-Strategie. Forward-Darlehen können aktuell zu einem Zinsniveau von teilweise unter 2 Prozent abgeschlossen werden. Gerade wer sich nicht regelmäßig mit der Zinsentwicklung beschäftigt, kennt weder das zurzeit nach wie vor günstige Zinsniveau noch wissen man, dass man sich gegen steigende Zinsen absichern kann. Viele überschätzen den zeitlichen und finanziellen Aufwand für eine Umschuldung. Dabei kann man mit einem frühzeitigen Angebotsvergleich und gegebenenfalls mit einem Bankenwechsel ohne nennenswerte Arbeit viel Geld einsparen. Die Anschlussfinanzierung sollte immer dazu genutzt werden, dass gesamte Finanzierungskonzept zu optimieren. Ein Beispiel: Wer in der Vergangenheit einen Baudarlehen mit 2 Prozent Anfangstilgung begonnen hat, kann in der Regel bei seiner Anschlussfinanzierung die Tilgung deutlich aufstocken. Im aktuellen Zinstief sollte mindestens die Höhe der bisherigen Monatsrate beibehalten werden, um nicht die Schuldenfreiheit auf den Sankt-Nimmerleins-Tag zu verschieben.

Zweitens: Bestehende Finanzierung optimieren

Sind beispielsweise Belastungen wie Ratenkredite inzwischen weggefallen oder hat sich das Gehalt erhöht? Sind Kinder ausgezogen? Dann ist eine an die veränderte Einkommenssituation angepasste Tilgungsrate sinnvoll – vor allem angesichts des nach wie vor niedrigen Zinsniveaus. Mitunter bieten Kredite die Möglichkeit zum kostenlosen Tilgungssatzwechsel. Prüfen Sie darüber hinaus Sondertilgungsmöglichkeiten. Oftmals sind diese vereinbart, werden aber nicht oder nicht vollumfänglich genutzt. Was ist mit Urlaubsgeld oder Sonderprämien? Jede Sondertilgung reduziert die Schuldenlast und spart Zinskosten. Ist eventuell sogar eine Umschuldung möglich und sinnvoll? Meist ist nicht genau bekannt, wann die Zinsbindung für den Erstdarlehen ausläuft. Vielen ist zudem nicht bewusst, dass sie mit dem Ende der Zinsbindung das Finanzierungsinstitut wechseln und bessere Konditionen erhalten können. Das gilt insbesondere für Baufinanzierer, die eine Finanzierung mit mehr als 10 Jahren Zinsbindung abgeschlossen haben. Einigen ist nicht präsent, dass sie nach 10 Jahren ein Sonderkündigungsrecht ausüben können. So wird aus einer bestehenden Erstfinanzierung schnell eine Umschuldung mit enormem Einsparpotenzial. Nutzen Sie hier meinen Musterbrief für die vorzeitige Kündigung eines Darlehens nach § 489.

Drittens: Günstiges Geld für Renovierung und Umbau aufspüren

Fällt der tatsächliche Frühjahrsputz rund ums eigene Zuhause etwas größer aus, sprich handelt es sich um eine Renovierung oder gar umfangreiche Sanierung? Auch hier lässt sich mit der richtigen Finanzierung Geld und Zeit sparen. Wenn eine größere Baumaßnahme plant und man über eine bereits abbezahlte Immobilie verfügt, ist die Beleihung des lastenfreien Objekts die kostengünstigste Variante. In diesem Fall profitiert man von den günstigen Zinsen eines Erstdarlehens und einem niedrigen Beleihungswert. Denn: Grundschuldbesicherte Darlehen sind so günstig, da sie für das Finanzierungsinstitut im Fall eines Zahlungsausfalls ein geringes Risiko mit sich bringen als andere Darlehen. Weil aber dafür eine Grundschuld eingetragen werden muss, was etwa bedeutet, dass Notarkosten anfallen, lohnt sich diese Variante in der Regel erst ab einer Darlehenssumme von 35.000 Euro aufwärts. Doch manchmal braucht es nur kleinere Schönheitsreparaturen, für die herkömmliche Konsumentenkredite geeignet sind. Im Gegensatz zur Baufinanzierung bedarf es bei diesen Krediten, die in der Regel zwischen 3.000 Euro und 25.000 Euro ratsam sind, zum Beispiel keiner aufwendigen und kostenpflichtigen Grundschuldeintragung. Ein Konsumentenkredit kann schnell abgeschlossen werden und steht üblicherweise sehr zeitnah zur Verfügung.

Wenn die Sanierung nicht nur der Schönheit dient, sondern auch der Erhöhung der Energieeffizienz, sollten spezielle KfW-Darlehen geprüft werden (beispielsweise das KfW-Programm KfW-Programm „Energieeffizient Sanieren“). Das gilt auch für die Modernisierung. Es werden auch Maßnahmen für den altersgerechten Umbau und den Einbruchschutz gefördert (beispielsweise KfW-Programm KfW-Programm „Altersgerecht Umbauen“). Die staatlichen Förderprogramme sind zwar an bestimmte Auflagen gebunden, dafür aber in der Regel zinsgünstig. Eine Übersicht der Fördermöglichkeiten finden Sie in der der KfW Broschüre – informativ und kostenlos für Ihre Finanzierungsplanung.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Eine gute Anschlussfinanzierung – Warum sich auch im Niedrigzinsumfeld ein Vergleich rechnet

Fördermittel für Neubau und Umbau

Optimierungspotenzial bei der Anschlussfinanzierung

[…] Neues Bauvertragsrecht – Was bringt es Häuslebauern und worauf muss man achten Wichtige Änderungen beim KfW-Förderprogramm Energieeffizient Bauen und Sanieren Frühjahrsputz bei der Baufinanzierung – Aufräumen und Sparen […]